花花手记:交易的本质是什么?这是众多交易者在追问的命题。把交易这件事上升为人的行为研究的时候,会得出什么结论?当交易者面临着最基本的一些选择时,比如做超短线还是中长线,用行为金融学如何解释背后的原因?本期这一位交易者有点特殊,他的故事不那么像故事,更像是转化后的感悟,而这些感悟也许对你关于交易的思考有所启发……

今年5月初的时候,『交易仕』联系上我,表示想在《我,交易者》栏目谈谈关于自己交易的认知,原因在于他认为目前栏目呈现的内容过于“轻量”。于是,我们约了一个时间聊聊,看他的内容如何“重量”,毕竟这个栏目的原则本来就是:如果你有料,无限欢迎。

在采访之前,『交易仕』发来好几篇他自己写的交易记录文章,首先可以确定这个人在交易上是认真的。要知道认真的交易员不多了,在故事开始之前,我们先来看看他的独家笔记。

01.理性还是非理性?

『交易仕』曾经是格力集团的一名财务和讲师,在参加行业内聚会的时候接触到外汇,这也成为开启交易的原因。刚开始的两年有前辈指引,净值在3个月内从1到1.3,6个月后到1.8,也正因此,他开始极速膨胀,辞职搞起了融资,资金来源主要是自己的亲朋好友。

“2015年那时候融了大概35万美金,很快就赚了50%,后面又进来一笔50万美金的融资。觉得前途一片光明,天天去玩,还在CBD最贵的地方租了一个地方开办公室。然后在16年初,在原油一波行情中,抄底原油30美元,觉得肯定是要反弹的,后面就爆仓了,亏损了30%,欠下了十几万美金。”

因此,原本签了一年的CBD工作室,坚持了两个多月就草草收场,还赔了一笔违约金。这一次经历让『交易仕』颓废了将近半年。重新起航清掉债务后,他加入一所香港全牌照券商,另一边也在努力考证。

“没有办法,我必须得学习,贫穷使我努力。”

『交易仕』大学学的是行为金融学,再加上这么一段爆仓经历,他认为交易和我们生活中的基础学科之间有着很大的联系。交易的本质只是一种人的行为,一种群体性的行为,所以说带着很多非科学性,非理性的成分在里面,盈利的本质则是部分交易者在利用这些非理性在获利。

他列举了一些例子,按照投资流派来说,以价投流派的巴菲特为首,他们利用的不过是市场交易者的恐慌,再说到低筹,之所以有人能通过这么低的价格拿到筹码,恰恰是因为市场给到了这样的机会,甚至连索罗斯或者一些做EA的机构,都在一致地利用人们的非理性造成的失误在做交易。

02.交易是否有圣杯?

人人都在寻找交易圣杯,但这种东西就像鬼一样,听过的人很多,真正见过的人却没几个。

在『交易仕』看来,寻找交易圣杯,个人交易理念起到了关键的引导作用,如果理念上出现了偏差,可能最后找到的结果也截然不同。

“有人说,交易是有圣杯的,我认为可以说有,也可以说没有,因为圣杯是一个非常简单的东西:以更小的风险获取更大的利润。一定要说的话,我认为这就是交易圣杯。”

身处机构的他对此做了进一步解释:对于机构而言,任何一次交易都需要找到一个理由,这个理由必须是客观的。

他提了一个很简单的问题:“天为什么会下雨?”这个问题简单来答是因为有云层,往深里回答是因为有热力循环,而这个问题背后蕴含着他的交易理念。

“每个层面的问题,都由更高层面所塑造和导致。如果不能站在更高的层面来思考更低一级的层面,就根本没有解决更低一层的问题,甚至都无法理解。我们需要了解金融市场运转的基础理论,在我看来理论基础是行为金融学和博弈论。可以说我既不是技术流派,也不是基本面流派,更多的是聚焦在博弈投资学。

在交易上选择周期如此,趋势也如此。我们都知道,技术面看周期,基本面看趋势。『交易仕』的交易习惯是从大周期一路看到小周期,甚至1分钟图,趋势从宏观再分析到具体货币的微观世界。

谈到这里,至于他具体是怎么操作的,我已经迫不及待想要领教一下了。

03.超短线还是中长线?

交易上很多策略长远来看,只要交易系统是正确的,赚钱的几率更高,但是没有太多交易者具备这样的耐心去持仓,耐心也是『交易仕』正在研究的另一方面。

“我们研究结果发现,基本90%的散户持仓的时间不会超过三个月,在市场存活六个月以上的散户,他们的平均每次交易的持仓时间是12个小时,绝大部分散户平均持仓时间少于两个小时。很明显看到,大部分交易者都缺乏耐心,即便是好的交易策略,他也没办法去好好执行,所以我们可以利用这些点去突破,获取收益。”

认同中长线交易获利更大的『交易仕』,令我惊讶的是他反而选择操作超短线,看起来充满了矛盾。他擅长在5min周期进场,持仓时间不定,对于这个选择,他给出了三个理由——

1、寻找“预期差”位置:

如果没有高赔率相陪的高确定性,『交易仕』认为这是鸡肋;没有高确定性的高赔率,就是赌博。但问题是在市场普遍认知的高确定性里,通常情况下并不能给你高赔率。选择做交易很重要的一点是需要理解市场的有效性和局限性,理解错误定价在什么情况容易出现,而交易者要做的是在这个小周期中寻找最优价格。

2、最大化利用数据信息:

『交易仕』把这个世界概括为信息流所组成的,这时一个新的问题出现了,你持仓越久,信息流带来新的不确定性也越多,不确定性等同于风险,进一步来看,风险即是收益。

“从大数据的角度来看,如果一个交易员仅仅看4小时图以上的图表,意味着他放弃分析4小时图表以下所有的数据,这将极大减少交易员利用数据分析而带来的超额利益。”

经过一段时间的思考,『交易仕』开始优化进场位置,一般利用1min进场,这给予了他更多的调整空间和更高的夏普比率。

3、符合大部分资金方需求:

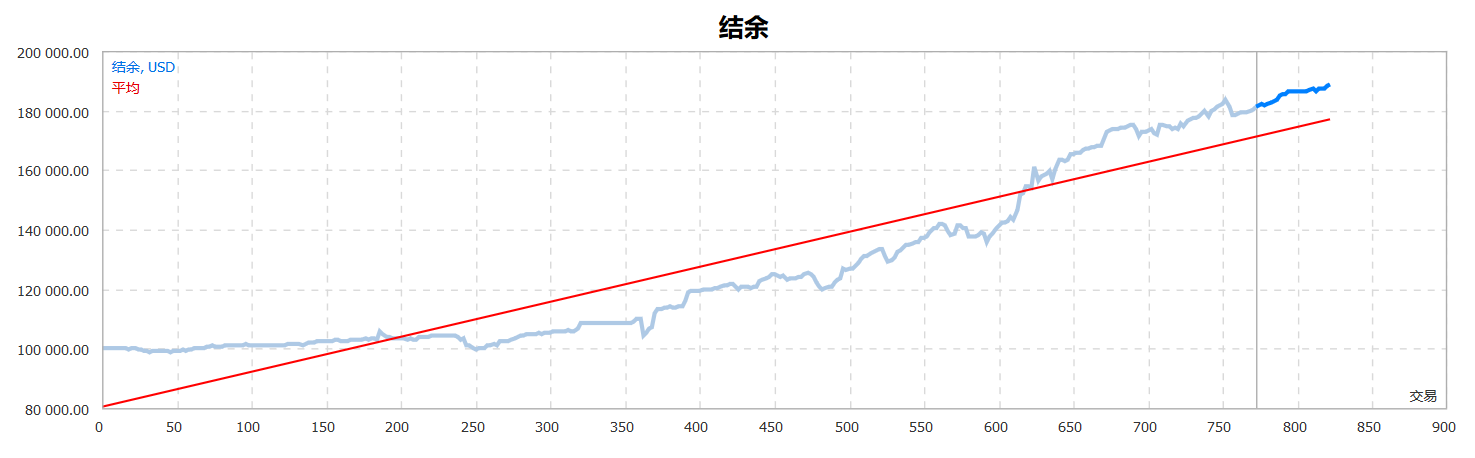

不可否认,这种策略赚不到超额收益,因为追求确定性意味着减少风险,相应的也会减少收益。对于合作资方来说,最大实时回撤(并非最大回撤)是最重要的指标,简单来说,宁愿赚得少也不愿意冒险顶着过大的风险敞口。

总结而言,长时间、低风险、平均收益客观,才是大资金最青睐的策略。大资金往往会追求“确定性”的偏见,这也是为什么市场上量化策略比主动策略更受欢迎,因为量化策略有历史数据来证明其风险的“确定性”。

04.散户无法进击机构?

在采访的最后,我替一位交易学院的同学问了一个问题。

“现在个人交易者向机构进发还有没有可能?”

“机会很少。”

『交易仕』以一位过来人的散户身份表示,散户和机构之间最大的差别在于风控,没有其它的东西。而且机构的风控成体系存在,目前还在不断完善,它足够独立和客观。和散户个体的赚钱能力做对比,机构不一定最具优势,按收益来排,机构或许排在前20%,但不是10%,可是按照夏普比率来看,也就是单位风险的额外收益,散户无法抗衡。如果一个散户懂得风控,他需要的是更多提升交易的辅助工具,而不是往机构靠拢。

“一个散户不提升自己的前提下,想进入机构几乎没有可能,原因是信息壁垒越来越大。90年代还存在这种可能,因为没有互联网,信息攫取的差距并没有那么大,但现在不一样,散户和机构获取的信息完全不对等。”

就拿『交易仕』所在的机构来说,一个新招进来的硕士学位的交易员,他需要在三个月的时间内掌握15款专用软件的使用,学会调用数据库,生成报告,然后再进行解读。可想而知,一个没有任何背景的散户进来,机构花费的时间成本将会更大。

不过,机会少不代表没有可能。

『交易仕』建议大家多往人工智能方向进修、多考一些专业证书,让机构看到你的资质可以胜任他们的工作。

小结

其实关于『交易仕』,他还深受李小龙武哲思维的影响,运用到交易上同样有极大启发。

当手指指向天空的时候,不要把注意力仅仅放在手指上,不然会错过无尽的宇宙,这涉及到了趋势层级;

李小龙推崇真实表达自己,通过训练来达成脑海在想什么,动作能立即做出条件发射,这推演到交易上可以警醒自己要果断和相信直觉;

集中所有力量在一点和一刻,找到机会用全身力量爆发,由此联想到仓位管理;

像水一样,水无形却可以化为万形,不要随意定义自己,到最后『交易仕』的领悟是做交易不宜固定思维,更应抛弃偏见。

我对此次的采访印象深刻,也许我脑子不够,有些东西听起来比较烧脑,不过我觉得不妨把这看作是一种与来自最前线交易员的思维碰撞。正如『交易仕』所说:“对于金融行业,书上的东西太过于落后,真正的人才在第一线。”

互动话题

作为交易者,你认为是否有交易圣杯这种东西的存在?又是否认同『交易仕』的观点呢?欢迎在评论区留言,说出你的精彩观点。

故事征集

看遍交易百态,分享真实故事,无论你是市场大赢家还是倒霉亏损者,添加我的微信吧,和我一起聊聊交易那些事儿。

声明:本栏目故事来源受访者口述与投稿,经采访者授权,由主笔采访编写而成,文中交易观点与金十数据无关,版权归金十数据所有。